MEMO PAIE

Tous ces éléments vous sont donnés à titre indicatif et nécessitent une vérification de votre part.

![]() Informations 1er janvier 2026 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2026 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2026

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 12,02 € | 1 823,03 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 10,82 € | 1 640,73 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 9,62 € | 1 458,43 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2026 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2026 cliquez ici.

![]() Informations 1er janvier 2026 : AGS (Association pour la gestion du régime de Garantie des créances des Salariés)

Informations 1er janvier 2026 : AGS (Association pour la gestion du régime de Garantie des créances des Salariés)

"Suite au Conseil d’administration de l’AGS (Association pour la gestion du régime de Garantie des créances des Salariés) qui s’est tenu le 16 décembre 2025, le taux de cotisation demeure inchangé à 0,25%."

(https://www.ags-garantie-salaires.org/a-la-une/chiffres-cles).

Cette cotisation, à la charge de l'employeur, doit être déclarée et payée auprès de votre Urssaf. Elle s'applique aux rémunérations versées dans la limite de 4 fois le plafond mensuel de la Sécurité Sociale.

Qui est concerné ? Comment remplir vos déclarations ?

Urssaf.fr vous informe sur ce changement de taux.

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er janvier 2025 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2025 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2025

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 11,88 € | 1 801,80 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 10,69 € | 1 621,62 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 9,50 € | 1 441,44 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2025 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2025 cliquez ici.

![]() Informations 1er novembre 2024 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er novembre 2024 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er novembre 2024

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 11,88 € | 1 801,80 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 10,69 € | 1 621,62 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 9,50 € | 1 441,44 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2024 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2024 cliquez ici.

![]() Informations 1er juillet 2024 : AGS (Association pour la gestion du régime de Garantie des créances des Salariés)

Informations 1er juillet 2024 : AGS (Association pour la gestion du régime de Garantie des créances des Salariés)

"Au regard de la situation économique et du niveau des défaillances d’entreprise, le Conseil d’administration de l’AGS a unanimement décidé, lors de sa réunion du 18 juin 2024, de relever le taux de cotisation AGS de 0,20% à 0,25% au 1er juillet 2024."

Cette cotisation, à la charge de l'employeur, doit être déclarée et payée auprès de votre Urssaf. Elle s'applique aux rémunérations versées dans la limite de 4 fois le plafond mensuel de la Sécurité Sociale.

Qui est concerné ? Comment remplir vos déclarations ?

Urssaf.fr vous informe sur ce changement de taux.

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er janvier 2024 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2024 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2024

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 11,65 € | 1 766,92 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 10,48 € | 1 590,22 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 9,32 € | 1 413,53 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2024 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2024 cliquez ici.

![]() Informations 1er janvier 2024 : AGS (Association pour la gestion du r�gime de Garantie des cr�ances des Salari�s)

Informations 1er janvier 2024 : AGS (Association pour la gestion du r�gime de Garantie des cr�ances des Salari�s)

"Compte tenu de la conjoncture �conomique fran�aise et de l�augmentation du nombre d�interventions du r�gime de garantie des salaires, le Conseil d�administration de l�AGS a unanimement d�cid�, lors de sa r�union du 27 novembre 2023, de porter le taux de cotisation AGS de 0,15% � 0,20%, � compter du 1er janvier 2024. Une r��valuation du taux sera envisag�e en juin 2024, en fonction de l��volution de la sant� de l��conomie fran�aise et du nombre de d�faillances d�entreprise."

Cette cotisation, � la charge de l'employeur, doit �tre d�clar�e et pay�e aupr�s de votre Urssaf. Elle s'applique aux r�mun�rations vers�es dans la limite de 4 fois le plafond mensuel de la S�curit� Sociale.

Qui est concern� ? Comment remplir vos d�clarations ?

Urssaf.fr vous informe sur ce changement de taux.

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er mai 2023 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er mai 2023 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er mai 2023

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 11,52 € | 1 747,20 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 10,37 € | 1 572,78 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 9,22 € | 1 398,37 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2023 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2023 cliquez ici.

![]() Informations 1er janvier 2023 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2023 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2023

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 11,27 € | 1 709,28 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 10,14 € | 1 537,93 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 9,02 € | 1 368,06 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2023 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2023 cliquez ici.

![]() Informations 1er août 2022 : SMIC

Informations 1er août 2022 : SMIC

Montants au 1er août 2022

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 11,07 € | 1 678,95 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,96 € | 1 511,05 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,86 € | 1 343,16 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

![]() Informations 1er mai 2022 : SMIC

Informations 1er mai 2022 : SMIC

Montants au 1er mai 2022

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 10,85 € | 1 645,58 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,77 € | 1 481,78 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,68 € | 1 316,46 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

![]() Informations 1er janvier 2022 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2022 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2022

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 10,57 € | 1 603,12 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,51 € | 1 442,81 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,46 € | 1 282,49 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2022 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2022 cliquez ici.

![]() Informations 1er octobre 2021 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er octobre 2021 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er octobre 2021

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 10,48 € | 1 589,47 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,43 € | 1 430,52 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,38 € | 1 271,57 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2021 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2021 cliquez ici.

![]() Informations 1er janvier 2021 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2021 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2021

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 10,25 € | 1 554,58 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,23 € | 1 399,12 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,20 € | 1 243,66 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2021 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2021 cliquez ici.

![]() Informations 1er janvier 2020 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2020 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2020

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 10,15 € | 1 539,42 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,14 € | 1 385,48 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,12 € | 1 231,53 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2020 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2020 cliquez ici.

![]() Informations 10 décembre 2019 : AGS (Association pour la gestion du régime de Garantie des créances des Salariés)

Informations 10 décembre 2019 : AGS (Association pour la gestion du régime de Garantie des créances des Salariés)

" L'AGS n'augmente pas son le taux de cotisation afin de ne pas peser sur les charges des entreprises (http://www.ags-garantie-salaires.org/actualites/items/taux-de-cotisation-73.html).

Cette cotisation, à la charge de l'employeur, doit être déclarée et payée auprès de votre Urssaf. Elle s'applique aux rémunérations versées dans la limite de 4 fois le plafond mensuel de la Sécurité Sociale.

Qui est concerné ? Comment remplir vos déclarations ?

Urssaf.fr vous informe sur ce changement de taux."

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er janvier 2019 : Taux de cotisations

Informations 1er janvier 2019 : Taux de cotisations

Pour plus d'informations sur les taux de cotisations au 1er janvier 2019. Cliquez ici.

Depuis le 1er janvier le taux de cotisation vieillesse plafonnée a été modifié :

- La part salariale est de 6,90

- La part patronale est de 8,55

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er janvier 2019 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2019 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2019

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 10,03 € | 1 521,22 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 9,03 € | 1 369,55 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 8,02 € | 1 216,37 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2019 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2019 cliquez ici.

![]() Informations 13 décembre 2018 : AGS

Informations 13 décembre 2018 : AGS

" Suite au Conseil d'Administration de l'AGS (Association pour la gestion du régime de Garantie des créances des Salariés) qui s'est tenu le 12 décembre 2018, le taux de cotisation demeure inchangé à 0,15 %. Ce taux est en vigueur depuis le 1er juillet 2017 " (http://www.ags-garantie-salaires.org/actualites/items/taux-de-cotisation-73.html).

Cette cotisation, à la charge de l'employeur, doit être déclarée et payée auprès de votre Urssaf. Elle s'applique aux rémunérations versées dans la limite de 4 fois le plafond mensuel de la Sécurité Sociale.

Qui est concerné ? Comment remplir vos déclarations ?

Urssaf.fr vous informe sur ce changement de taux."

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er janvier 2018 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2018 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2018

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 9,88 € | 1 498,47 € |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 8,89 € | 1 348,62 € |

| Salariés de moins de 17 ans (abattement de 20 %) | 7,90 € | 1 198,77 € |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2018 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2018 cliquez ici.

![]() Informations 1er janvier 2018 : Taux de cotisations

Informations 1er janvier 2018 : Taux de cotisations

Pour plus d'informations sur les taux de cotisations au 1er janvier 2018. Cliquez ici.

Depuis le 1er janvier le taux de cotisation vieillesse plafonnée a été modifié :

- La part salariale est de 6,90

- La part patronale est de 8,55

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 13 décembre 2017 : AGS

Informations 13 décembre 2017 : AGS

" Suite au Conseil d'Administration de l'AGS (Association pour la gestion du régime de Garantie des créances des Salariés) qui s'est tenu le 12 décembre 2017, le taux de cotisation demeure inchangé à 0,15 %. Ce taux est en vigueur depuis le 1er juillet 2017 " (http://www.ags-garantie-salaires.org/actualites/items/taux-de-cotisation-73.html).

Cette cotisation, à la charge de l'employeur, doit être déclarée et payée auprès de votre Urssaf. Elle s'applique aux rémunérations versées dans la limite de 4 fois le plafond mensuel de la Sécurité Sociale.

Qui est concerné ? Comment remplir vos déclarations ?

Urssaf.fr vous informe sur ce changement de taux."

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations octobre 2017 : Taux de cotisations

Informations octobre 2017 : Taux de cotisations

Pour plus d'informations sur les taux de cotisations au 1er octobre 2017. Cliquez ici.

Depuis le 1er janvier le taux de cotisation vieillesse plafonnée a été modifié :

- La part salariale est de 6,90

- La part patronale est de 8,55

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 29 juin 2017 : AGS

Informations 29 juin 2017 : AGS

" Communiqué de presse suite à la réunion du Conseil d'Administration de l'AGS du 29/06/17 - Baisse du taux général de cotisation AGS de 0,20 % à 0,15 %

Le Conseil d'administration de l´AGS, présidé par le MEDEF, a décidé lors de sa réunion du 29 juin dernier, de baisser le taux général de la cotisation AGS, qui était de 0,20% depuis le début de l´année 2017, à� 0,15% à compter du 1er juillet 2017. " (http://www.ags-garantie-salaires.org/actualites/items/taux-de-cotisation-73.html).

Cette cotisation, à la charge de l'employeur, doit être déclarée et payée auprès de votre Urssaf. Elle s'applique aux rémunérations versées dans la limite de 4 fois le plafond mensuel de la Sécurité Sociale.

Qui est concerné ? Comment remplir vos déclarations ?

Urssaf.fr vous informe sur ce changement de taux."

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

ou

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 1er janvier 2017 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Informations 1er janvier 2017 : SMIC, Plafond Sécurité Sociale, Titres restaurant

Montants au 1er janvier 2017

| Smic | Smic horaire brut | Smic brut mensuel (base 35 h par semaine) |

|---|---|---|

| Cas général | 9,76 � | 1 480,27 � |

| Salariés entre 17 et 18 ans (abattement de 10 %) | 8,78 � | 1 332,24 � |

| Salariés de moins de 17 ans (abattement de 20 %) | 7,81 � | 1 184,21 � |

Cliquez ici pour consulter les valeurs sur le site de l'URSSAF

Pour plus d'informations sur le plafond de sécurité sociale 2017 cliquez ici.

Titres restaurant : pour connaître le seuil d'exonération 2017 cliquez ici.

![]() Informations juin 2015 : DSN

Informations juin 2015 : DSN

Pour vous familiariser avec votre DSN et la réaliser merci de télécharger la version 19.5 de C.BATI.

Cette déclaration sera obligatoire dès le 1er janvier 2016.

![]() Informations janvier 2015 : N4DS

Informations janvier 2015 : N4DS

Pour réaliser votre N4DS merci de télécharger la version 19.2A de C.BATI.

![]() Informations janvier 2015 : LOI FILLON, réduction Fillon

Informations janvier 2015 : LOI FILLON, réduction Fillon

|

Formules de calcul du coefficient de la réduction Fillon

|

||

| Dans les formules de calcul ci-dessous, T varie selon les années et la situation de l'employeur au regard du FNAL (voir tableau par ailleurs). Dans tous les cas :

- C est arrondi à 4 décimales après la virgule, au plus proche (ex. : 0,12565 = 0,1257) ; - la valeur maximale du coefficient C est égale à T ; elle est majorée d'un coefficient de 100/90 pour les salariés relevant de caisses de congés payés et de 1,1 pour les intérimaires (sauf CDI intérimaires). |

||

| I - Cas général | C = (T / 0,6) x [(1,6 x SMIC annuel / rémunération annuelle brute) - 1] | |

| II - Salariés soumis à un régime d'heures d'équivalence majorées en application d'une convention ou d'un accord collectif étendu en vigueur au 1/01/2010 | - Personnels roulants marchandises « grands routiers » ou « longue distance », pour une durée de 43 h hebdomadaires (a) :

C = (T / 0,6) x [(1,6 x 45/35 x SMIC annuel / rémunération annuelle brute) - 1] - Si le salarié relève d'une caisse de congés payés (b) : C = (T / 0,6) x [(1,6 x 45/35 x SMIC annuel / rémunération annuelle brute) - 1] x 100/90 |

|

| - Autres personnels roulants marchandises (dit « courtes distances », sauf conducteurs de messagerie et convoyeurs de fonds), pour une durée de 39 h hebdomadaires (b) :

C = (T / 0,6) x [(1,6 x 40/35 x SMIC annuel / rémunération annuelle brute) - 1] - Si le salarié relève d'une caisse de congés payés (b) : C = (T / 0,6) x [(1,6 x 40/35 x SMIC annuel / rémunération annuelle brute) - 1] x 100/90 |

||

| III - Travailleurs temporaires (sauf CDI intérimaire) | C = (T / 0,6) x [(1,6 x SMIC annuel / rémunération annuelle brute) - 1] x 1,1 | |

| IV - Salariés relevant de caisses de congés payés | - Cas général :

C = (T / 0,6) x [(1,6 x SMIC annuel / rémunération annuelle brute) - 1] x 100/90 - Personnels roulants marchandises (sauf conducteurs de messagerie et transporteurs de fonds) : voir II ci-dessus. |

|

| (a) Le rapport 45/35 correspond à la durée d'équivalence de 43 h par semaine (décret 83-40 du 26 janvier 1983, art. 5, 3°, al. 2). Le chiffre de 45 tient compte des majorations applicables aux heures d'équivalences effectuées au-delà de 35 h jusqu'à la 43e

heure (43 h + 8 majorations de 25 % = 45 h). Lorsque la rémunération versée, hors heures supplémentaires, n'est pas établie sur la base de la durée de 45 h équivalant à la durée légale, le rapport 45/35 est ajusté dans la même proportion.

(b) Le rapport 40/35 correspond à la durée d'équivalence de 39 h par semaine fixée par le décret (décret 83-40 du 26 janvier 1983, art. 5, 3°, al. 3). Le chiffre de 40 tient compte des majorations applicables aux heures d'équivalence effectuées au-delà de 35 h jusqu'à la 39e heure (39 h + 4 majorations de 25 % = 40 h). Lorsque la rémunération versée, hors heures supplémentaires, n'est pas établie sur la base de la durée de 39 h équivalent à la durée légale, le rapport 40/35 est ajusté dans la même proportion. |

||

Calcul du coefficient : paramètre T

|

Taux du FNAL appliqué à l'employeur

|

2015

|

2016

|

A partir de 2017

|

|

| Taux de droit commun | FNAL de 0,10 % dans la limite du plafond |

0,2795

|

0,2805

|

0,2810

|

| FNAL de 0,50 % sur brut total |

0,2835

|

0,2845

|

0,2850

|

|

| Taux particuliers liés au lissage LME (a) | FNAL de 0,20 % sur brut total |

0,2805

|

0,2815

|

(b)

|

| FNAL de 0,30 % sur brut total |

0,2815

|

0,2825

|

0,2830 (c)

|

|

| FNAL de 0,40 % sur brut total |

0,2825

|

0,2835

|

0,2840 (d)

|

|

| (a) Employeurs bénéficiant du dispositif de lissage prévu par la loi LME (loi 2008-776 du 4 août 2008, art. 48-VI). Selon les cas, seuil de 20 salariés atteint ou franchi pour la première fois en 2009, 2010, 2011 ou 2012. Dispositif en voie d'extinction.

(b) Situation ne pouvant plus se rencontrer à partir de 2017 (extinction du FNAL à 0,20 %). (c) Situation ne pouvant plus se rencontrer à partir de 2018 (extinction du FNAL à 0,30 %). (d) Situation ne pouvant plus se rencontrer à partir de 2019 (extinction du FNAL à 0,20 %). |

||||

![]() Informations janvier 2015 : Taux et assiettes, cotisations sur salaires

Informations janvier 2015 : Taux et assiettes, cotisations sur salaires

Pour plus d'informations sur les taux et assiettes, cotisations sur salaires au 1er janvier 2015. Cliquez ici.

Depuis le 1er janvier le taux de cotisation vieillesse plafonnée a été modifié :

- La part salariale est de 6,85

- La part patronale est de 8,50

Pour consulter les informations sur le site de l'URSSAF cliquez ici.

![]() Informations 2013 : Forfait Social

Informations 2013 : Forfait Social

Le taux du forfait social est consultable sur le site de l'URSSAF, cliquez ici.

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

![]() Informations janvier 2011 :

Informations janvier 2011 :

Cliquez ici pour consulter l'article sur le site de l'URSSAF.

Réduction Fillon. Les principes de base de l'annualisation de la réduction Fillon à partir du 1er janvier 2011 sont posés (loi art. 12 ; c. séc. soc. art. L. 241-13 modifié). La première conséquence de la réforme sera, pour nombre d'employeurs, une diminution du montant des réductions appliquées sur l'année. En attendant le décret, il est possible d'appliquer les anciennes règles et de basculer à l'annualisation en cours d'année.

|

Réduction de cotisations Fillon annualisée |

||||||

|

Réduction Fillon = Rémunération annuelle brute (*) x C |

||||||

|

Calcul du coefficient (C) |

||||||

|

Règles générales |

||||||

|

Entreprises de 1 à 19 salariés |

||||||

|

CSG et CRDS sur les revenus d'activité. La base à laquelle l'employeur pourra appliquer la déduction de 3 % sera limitée à 4 plafonds annuels de la sécurité sociale (loi art. 20 ; c. séc. soc. art. L. 136-2, I modifié). En pratique, seuls les salariés et dirigeants assimilés ayant des rémunérations élevées seront concernés.

Taxe prévoyance de 8 % (employeurs de plus de 9 salariés). L'assiette de la taxe prévoyance de 8 % est étendue (loi art. 17-I ; c. séc. soc. art. L. 137-1 modifié). Elle s'appliquera dorénavant aux contributions patronales de prévoyance complémentaire versées au profit des salariés, « des anciens salariés et de leurs ayants droit ». Entre autres conséquences, cette précision englobe les contributions patronales de « portabilité » versées après la rupture du contrat.

Régime social des indemnités de rupture. Les indemnités de rupture du contrat de travail et de cessation forcée des fonctions des dirigeants et mandataires sociaux sont exclues de l'assiette des cotisations en application de critères propres à chaque indemnité [voir Dictionnaire Paye, « Indemnités de rupture (régimes social et fiscal) »].

La fraction exonérée de cotisations, de CSG et de CRDS en application de ces critères ne pourra pas dépasser 3 plafonds annuels de la sécurité sociale (loi art. 18-I et II ; c. séc. soc. art. L. 242-1 et L. 136-2, II modifiés). La partie excédentaire sera systématiquement assujettie à cotisations, à CSG et à CRDS même si elle est exonérée d'impôt sur le revenu par ailleurs.

A titre transitoire, et par dérogation, la limite est fixée à 6 fois le plafond annuel pour les indemnités versées en 2011 (loi art. 18-III) :

- soit au titre d'une rupture ayant pris effet le 31 décembre 2010 au plus tard ou intervenant dans le cadre d'un plan de sauvegarde de l'emploi notifié à l'administration le 31 décembre 2010 au plus tard ;

- soit au titre d'une rupture prenant effet en 2011 dans la limite du montant prévu par la convention ou l'accord collectif en vigueur au 31 décembre 2010.

Sommes versées à des salariés d'autres entreprises. Les sommes ou avantages alloués à des salariés par des tiers, en contrepartie d'une activité accomplie dans leur intérêt, sont assujetties à cotisations. Des modalités particulières sont prévues lorsque les salariés en cause ont une activité commerciale ou en lien direct avec la clientèle : franchise de cotisations en-deçà d'un certain seuil, cotisation patronale libératoire de 20 % sur une tranche intermédiaire, assujettissement dans les conditions de droit commun au-delà (loi art. 21 ; c. séc. soc. art. L. 242-1-4 nouveau).

Retraites « chapeaux », stock-options, attributions gratuites d'actions. Les charges sociales dues au titre des retraites « chapeaux», des stock-options ou des attributions gratuites d'actions sont alourdies (loi art. 10 et 11).

Source : loi de financement de la sécurité sociale pour 2011, adoptée le 25 novembre 2010.

![]() Informations du 25 février 2008 :

Informations du 25 février 2008 :

Pour consulter la circulaire NºDSS/5B/2008/34 du 5 février 2008

sur la loi TEPA et les nouveaux calculs du coefficient de la réduction Fillon cliquez ici.

![]() Heures supplémentaires et complémentaires

Heures supplémentaires et complémentaires

Lettre circulaire ACOSS du 7 décembre 2007.

Cliquez ici pour consulter la lettre circulaire Nº 2007-130 de l'ACOSS

Pour plus d'informations merci de cliquer sur les sites suivants :

- site de la sécurité sociale informations sur les heures supplémentaires

Les heures supplémentaires et complémentaires.

En savoir plus : visitez le site de l'URSSAF, cliquez ici.

![]() TEPA

TEPA

- Cliquez ici pour consulter la lettre circulaire Nº2007-126 de l'URSSAF sur la loi TEPA.

- Cliquez ici pour consulter la lettre circulaire Nº2007-122 de l'URSSAF sur la loi TEPA.

- TEPA au 01.10.2007

La loi en faveur du travail, de l'emploi et du pouvoir d'achat (TEPA)

Pour consulter la documentation TEPA de votre logiciel cliquez dans votre poste de travail, disque C, dossier CBATIWIN et dossier NOTICES vous trouverez un document TEPA.pdf

![]() Informations juillet 2007 : Modèle de facturation légal conseillé

Informations juillet 2007 : Modèle de facturation légal conseillé

Pour voir les mentions obligatoires à faire apparaître dans vos factures cliquez ici.

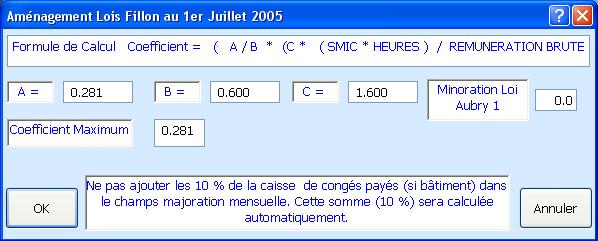

![]() Informations 2007 : LOI FILLON, réduction Fillon

Informations 2007 : LOI FILLON, réduction Fillon

Aménagement de la "réduction Fillon" :

L'article 41-V de la loi nº 2006-1666 du 21 décembre 2006 de finances pour 2007 a porté de 0,260 à 0,281 pour les entreprises de 1 à 19 salariés, le coefficient maximal de la réduction générale des cotisations patronales de sécurité sociale dite "réduction Fillon".

![]()

Cliquez ici pour voir les informations complémentaires sur cet aménagement sur le site de l'URSSAF.

Pour enregistrer ces changements dans le logiciel allez dans : Paie - Paramètres - Allègements FILLON et TEPA - FILLON